QRコード・バーコード決済とは?仕組みから導入のメリットまで詳しく解説!

目次[非表示]

- 1.QRコード・バーコード決済とは?

- 1.1.コード決済が日本で普及した背景

- 1.2.コード決済の市場

- 2.コード決済の決済方法・支払い方法について

- 2.1.決済方法

- 2.2.(1)ストアスキャン方式

- 2.3.(2)ユーザースキャン方式

- 2.4.支払い方法

- 2.4.1.前払い(プリペイド型)

- 2.4.2.即時払い(デビット型)

- 3.コード決済の流れ

- 4.コード決済を導入するメリット

- 4.1.導入店舗のメリット

- 4.1.1.現金の点検作業が不要

- 4.1.2.専用決済端末やPOS端末の改修が不要(読み取り支払いの場合)

- 4.1.3.新規・リピーターの集客施策ができる

- 4.2.消費者のメリット

- 4.2.1.ポイント還元や割引などの特典がある

- 4.2.2.支払いの履歴を残すことができる

- 4.2.3.現金やカードを持ち歩かなくてよい

- 5.コード決済を導入するデメリット

- 5.1.導入店舗のデメリット

- 5.1.1.利用者がまだ少ない

- 5.1.2.導入コストや手数料がかかる

- 5.1.3.コードのすり替えの可能性

- 5.2.消費者のデメリット

- 5.2.1.スマホがないと利用できない

- 5.2.2.コード決済を導入していない店舗もある

- 5.2.3.セキュリティの不安

- 6.主なコード決済サービス比較5選

- 6.1.(1)LINE Pay

- 6.2.(2)PayPay

- 6.3.(3)楽天ペイ

- 6.4.(4)d払い

- 6.5.(5)au PAY

- 7.コード決済サービス導入手順

- 7.1.どのサービスを導入するか決める

- 7.2.通信環境などの設備調整

- 7.3.加盟店申込み手続き

- 7.4.審査通過後利用スタート

- 8.複数のコード決済を同時に導入することもできる

- 8.1.複数のコード決済導入のメリット

- 8.2.複数のコード決済導入のデメリット

- 9.コード決済サービス運用のポイント

- 9.1.店舗スタッフへの教育が必要

- 9.2.QRコードの取り扱いに注意

- 9.3.決済手数料や入金サイクルの確認

- 9.4.店頭にPOPなどを設置してアピール

- 10.まとめ

QRコード・バーコード決済とは?

QRコード*・バーコード決済(以下、コード決済)とは、コードを利用したキャッシュレス決済の1つで、「コード決済」「スマホ決済」と呼ばれることもありますコードには、店舗情報やユーザーの支払い情報が紐づけられています。スマートフォンのカメラ機能や決済端末でコードを読み取り、ユーザーが指定した銀行口座や専用アプリから支払いが行われる仕組みです。

*QRコードは株式会社デンソーウェーブの登録商標です。

コード決済が日本で普及した背景

日本におけるコード決済の普及には、2019年10月から2020年6月まで政府が行った「キャッシュレス・ポイント還元事業」が影響を与えています。この事業により、中小規模の店舗でキャッシュレス化をするにあたって、決済手数料や端末導入の補助などの支援が得られました。また、非接触のため、感染症の拡大防止策にも繋がります。

2020年9月からは、新たな施策として「マイナポイント事業」も開始されています。マイナポイント事業は、マイナンバーカードを用いてキャッシュレス決済を利用すると、各キャッシュレス決済サービスのポイントが付与されるものです。政府の推進事業に加えて、コード決済を提供する各社がサービス導入のキャンペーンを行ってい

たことも、普及の拡大に大きな影響を与えました。

コード決済の市場

一般社団法人キャッシュレス推進協議会の調べでは、日本におけるコード決済の店舗利用金額は、2018年の時点では約1,650億円でしたが、その後の2年間で急激に伸び、2020年の時点で約4兆2,000億円にまで拡大しました。店舗利用件数も2018年から2020年までに50倍以上も増加し、日本においてコード決済の市場は、急速に増大していることが分かります。

2018年 |

2019年 |

2020年 |

|

店舗利用金額 |

1,650億4,000万円 |

1兆,305億9,800万円 |

4兆2,003億100万円 |

店舗利用件数 |

5,199万4,000件 |

8億1,593万8,000件 |

27億1,788万8,000件 |

しかし、日本でのコード決済市場は年々拡大しているものの、キャッシュレス決済の普及率は世界と比べて遅れているのが現状です。

2020年1月に経済産業省が発表した「キャッシュレスの現状および意義」によると、2016年時点で日本のキャッシュレス決済比率は約20%程度に留まっていました。同時点で、世界各国ではキャッシュレス決済比率が高くなっており、韓国は96.4%、イギリスは68.6%、中国は65.8%、オーストラリアの58.2%、カナダの56.3%、スウェーデンの51.5%、アメリカの46.0%と続きます。世界各国と比べると、日本は半分以下の普及率となっており、世界に比べて遅れが目立っています。

コード決済の決済方法・支払い方法について

ここからはコード決済における決済方法と支払い方法についてご紹介します。

決済方法

先にもご紹介しましたが、コード決済には「ストアスキャン方式」「ユーザースキャン方式」の2通りの決済方法があります。それぞれの方法について詳しく解説します。

(1)ストアスキャン方式

ストアスキャン方式とは、消費者側がスマートフォンなどの端末に提示したコードを、店舗側が読み取り機器を使用して読み取る方法です。すり替えの心配がないため、トラブルを防止したい場合はおすすめです。

<ストアスキャン方式の手順>

- 利用者は自身のスマートフォンから決済アプリを開き、画面上に表示される専用のコードを店舗側に提示します。

- 店舗側では、専用の決済端末を用いて利用者が提示したコードを読み取ります。これにより、決済が簡単かつスムーズに完了します。同時に、店舗側はアプリの決済完了画面を確認して取引の正常終了を確認します。

(2)ユーザースキャン方式

ユーザースキャン方式とは、店舗側が提示したコードを消費者側がスマートフォンで読み取って決済する方法です。店舗側が提示したコードをすり替え、決済したかのように装う犯罪があるので、コードは紙に印刷せず、端末で表示すると良いでしょう。

<ユーザースキャン方式の手順>

- 利用者は自身のスマートフォンから決済アプリを起動し、店舗内に掲示されたコードをアプリで読み取ります。

- 利用者が決済したい金額をアプリに入力し、店舗側は入力金額に誤りがないかを確認します。

- 利用者がアプリ上で「支払う」ボタンをタップすると、決済が完了します。同時に、店舗側もアプリの画面で決済が正常に完了したことを確認できます。

支払い方法

コード決済の支払いには、「前払い(プリペイド型)」「即時払い(デビット型)」「後払い(ポストペイ型)」の3つの支払い方法があります。

前払い(プリペイド型)

前払いは、あらかじめ決済アプリにお金をチャージしておき、チャージした範囲内で支払う方法です。チャージ方法には、銀行口座からの入金やATMからの入金、ポイントからの支払いがあります。前払いであれば、利用者は予め設定した予算内で支出を管理できます。また、一部のQRコード決済サービスでは、オートチャージ機能が提供されており、指定した金額まで残高が減少すると自動的にチャージされるため、利用者は常に利用可能な残高を維持しやすくなります。ただし、定期的なチャージが必要なため、手間がかかります。

即時払い(デビット型)

即時払いは、決済アプリに銀行口座またはデビットカードを登録し、利用時には即座に口座残高から代金が引き落とされる仕組みです。支払いはリアルタイムで行われるため、口座残高を超える金額の支払いは不可能であり、残高不足にならないように注意が必要です。この支払い方法を利用する場合、利用者は残高管理を行う必要があります。

後払い(ポストペイ型)

後払いは、利用した金額を後日まとめて支払う方法です。一般的に、コード決済を後払いにする場合には、決済アプリにクレジットカードを登録する必要があります。コード決済で支払った金額は、クレジットカードの支払額に加算され、各カード会社が定めた支払日に一括で引き落とされます。そのため、クレジットカードの利用制限を自己管理し、支払い期限を守ることが重要です。

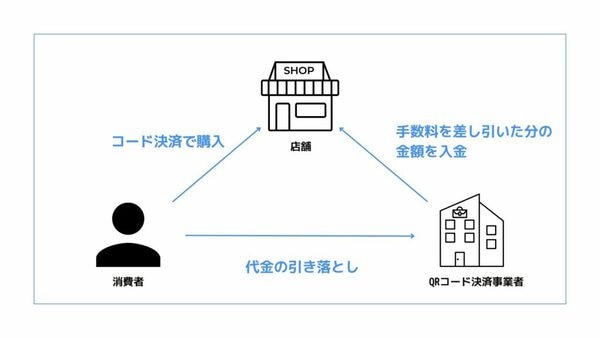

コード決済の流れ

コード決済の導入を検討する際には、コード決済の流れについて把握しておくことが大切です。コード決済では、決済用のコードを読み取ります。先に解説したとおり、コード決済には「ストアスキャン方式」と「ユーザースキャン方式」があり、コードを提示するのは店舗側と消費者側の2パターンあります。どちらの場合でも、コードから読み取った情報を利用して、支払いが自動で行われます。決済された売上金は、コード決済サービスを運営している事業者に入った後、決済手数料などが差し引かれ、コード決済事業者が設定した振込日に、店舗側に入金されます。消費者の支払いから実際の振込日までにタイムラグが発生することを、十分理解しておくことが重要です。

コード決済を導入するメリット

コード決済には、さまざまなメリットがあります。導入店舗側と消費者側の両面からメリットをチェックしてみましょう。

導入店舗のメリット

コード決済を導入する店舗側のメリットは以下のとおりです。

現金の点検作業が不要

コード決済では現金を扱わずに済むため、お釣りを準備する作業や、レジ締めの際の現金点検などが不要になります。また、精算ミスなどといったリスクを抑えることができるためレジ業務の効率化にも繋がります。

購入履歴や売上情報などが自動的に店舗用のアプリに記録されるため、売り上げ管理の手間も軽減するでしょう。

専用決済端末やPOS端末の改修が不要(読み取り支払いの場合)

先述した通り、コード決済には、ユーザーがコードを提示してデータを読み取る「ユーザースキャン方式」と、店舗がコードを提示する「ストアスキャン方式」の2種類の支払い方法があります。ユーザースキャン方式の場合は、店舗用のQRコードを設置するだけでQRコード決済を利用できるようになり、初期費用はほとんどかかりません。これまでクレジットカードなどの導入で必要だった専用決済端末やPOS端末の改修が不要になります。

新規・リピーターの集客施策ができる

コード決済を利用する消費者の中には、できるだけお得に買い物をしたいという人も多いでしょう。消費者にとってもメリットが多いコード決済を導入することで、消費者はポイント還元や割引の特典を受けられるため、新規・リピーターの集客が期待できます。

消費者のメリット

コード決済を利用する消費者側のメリットは以下のとおりです。

ポイント還元や割引などの特典がある

コード決済を利用することで、消費者はポイント還元や割引の特典を受けることができます。同じ商品を購入するとしても、店によってお得感が異なれば、少しでも還元や割引を受けられる店舗を選ぶという消費者は多いでしょう。

支払いの履歴を残すことができる

コード決済は支払い履歴が残ります。現金の場合は、レシートを紛失してしまうと金額が思い出せないことがありますが、支払い履歴によって収支の計算にも役立ちます。

現金やカードを持ち歩かなくてよい

コード決済が利用できれば、現金やカードを持ち歩く必要がありません。小銭のやりとりが面倒と感じる人や、衛生面に不安を覚える人も気軽に利用できるでしょう。また、手持ちの現金がないときに想定外の買い物をするときにも、わざわざATMでお金を下ろしに行く手間が省けます。

コード決済を導入するデメリット

店舗側と消費者側の両者にとってメリットが多いコード決済ですが、もちろんデメリットもあります。それぞれの立場からデメリットを確認してみましょう。

導入店舗のデメリット

コード決済を導入する店舗側のデメリットは以下のとおりです。

利用者がまだ少ない

コード決済の市場は拡大中ですが、海外と比較して、日本はコード決済の普及が遅れているのが現状です。コード決済の認知度も、以前に比べて微増したものの、それほど高くはありません。利用者がまだ少ないことから、店舗側が導入をためらうケースもあります。特に、高齢者を対象とした商品やサービスの場合は、利用者の少なさから導入をするのに躊躇することもあるでしょう。ただし、政府や大手企業はコード決済を推進しているため、今後市場の拡大とともに、利用者も増加する可能性があります。

導入コストや手数料がかかる

コード決済には、導入コストだけでなく、月額費用や決済手数料などがかかります。さらに、消費者の支払いから実際に売上金額が入金されるまでには、タイムラグが発生します。常に現金が一定額必要な店舗では、注意が必要です。コード決済の種類によって、導入コスト・月額費用・決済手数料が異なるため、導入時には各社の条件を確認し、比較することが大切です。

コードのすり替えの可能性

コード決済では、決済を行う際のセキュリティ面は十分対策されています。しかし、店舗側のコードのすり替えが行われてる問題には、注意が必要です。中国ではコードをすり替えられ、第三者に送金される詐欺事件が多発したことで、セキュリティ面での問題が指摘されるようになりました。

コード決済には、自店のコードを印刷したものを消費者に読み取ってもらう「ユーザースキャン方式」という方法があります。ユーザースキャン方式は、店舗側が端末を用意する必要がなくコストを抑えられるというメリットがありますが、すり替えを防ぐためにはコードを紙に表示するのではなく、端末で表示するなどの対策が必要です。すり替えトラブルを防止したい場合は、店舗側はユーザースキャン方式ではなく、ユーザーにコードを提示してもらう「ストアスキャン方式」を選択すると良いでしょう。

消費者のデメリット

コード決済を利用する消費者側のデメリットは以下のとおりです。

スマホがないと利用できない

コード決済は、スマートフォンを所有していることが前提なので、消費者側がスマートフォンを持参していなければコード決済は利用できません。スマートフォンを忘れてしまったときはもちろんのこと、スマートフォンがあっても通信状況が悪かったり、スマホのバッテリーがなかったりする場合も使えないので注意が必要です。スマートフォンの通信環境によっては、コードの読み取りが上手くいかないこともあります。

コード決済を導入していない店舗もある

消費者側が「コード決済を利用したい」と思っても、コード決済を導入していない店舗では使えません。また、店舗側が消費者が選択した決済方法に対応している必要があります。同系列の店でも、使える店舗・使えない店舗の両方があるパターンもあるので、注意が必要です。さらに、コード決済に対応しているにもかかわらず、消費者に分かりやすい表示を行っておらず、対応しているかどうかわかりにくいケースもあります。

セキュリティの不安

コード決済サービスのなかには、アプリ自体にパスワードロックをかけられないものもあります。スマートフォンを紛失した際に、スマートフォンにパスワードロックをかけていなければ、アプリの不正利用をされることも考えられるので、スマートフォンのパスワードロックは必須です。過去には、PayPayに登録されたクレジットカードの不正利用が行われたケースもありました。対応策が講じられていますが、ほかのサービスでも同じようなことが起こる可能性があるというセキュリティ上の不安も否定できません。

主なコード決済サービス比較5選

コード決済サービスを提供する企業は数多くあります。こちらでは、主なコード決済サービスの特徴を解説します。

(1)LINE Pay

LINE Payは、コミュニケーションアプリ「LINE(ライン)」が提供するキャッシュレス決済サービスです。セキュリティに力を入れており、7つの取り組みを行っています。アプリ内の不審な動きを検知するセキュリティシステムによって、24時間365日のモニタリング体制を行うなど、不正利用を未然に防止する対策を行っているのが特徴です。万が一不正利用された場合でも損害額が補償される利用者補償制度もあります。

(2)PayPay

PayPayとは「ソフトバンク株式会社」と「ヤフー株式会社」の合弁事業として開始されたキャッシュレス決済サービスです。2023年10月時点で登録者数6,000万人を突破するなど、多くの顧客を獲得しています。サービス開始時には、利用料金の20%が還元される「100億円あげちゃうキャンペーン」を行ったことでも話題になりました。毎週日曜日には、ソフトバンクのスマホユーザー限定でPayPayポイントが10%アップするなど、高いポイント還元率が人気の秘密です。さらに、利用できる店舗数が全国に410万ヶ所以上あり、使える店舗が多いことでも人気です。

(3)楽天ペイ

楽天ペイとは「楽天グループ株式会社」が提供するキャッシュレス決済サービスです。楽天ポイントの加盟店を利用するとポイントが二重取りできることで、お得に買い物をしたい人に注目されています。アプリひとつで楽天ポイントカードの提示と支払いが可能なため、会計時に手間がかからない点も人気です。さらに、チャージ元のクレジットカードに楽天カードを設定すれば、最大1.5%のポイント還元が受けられます。楽天ペイの利用可能店舗数は約500万ヶ所以上あり、さまざまな場面で利用できるのも人気の理由といえるでしょう。

(4)d払い

d払いとは「株式会社NTTドコモ」が提供するキャッシュレス決済サービスです。ドコモの回線契約がある人であれば携帯料金と一緒に支払うことも可能ですが、ドコモの回線契約がない人でもd払いのアプリを利用できます。d払いを利用すると、200円につき1ポイントがdポイントととして貯まります。dポイントは、実店舗やネットショッピングで利用可能です。d払いは、公共料金や税金などの支払もでき、加盟店の商品をテイクアウトできるサービスもあるので、キャッシュレス決済のためにアプリを増やしたくない人やdポイントを貯めたい人に人気のようです。

(5)au PAY

au PAYとは「KDDI株式会社」が提供するキャッシュレス決済サービスです。au PAYのコード支払いは、200円につき1Pontaポイントが貯まります。さらに、Pontaカードを提示すると、0.5〜1ポイントが付与されるので、1回の買い物で2倍のポイントが獲得できることで人気です。貯まったポイントは、携帯料金の支払いにも充てられるので、auのスマホユーザーは毎月かかる固定費の負担を減らせます。

コード決済サービス導入手順

ここからは、実際にコード決済サービスをお店に導入するまでの手順をご紹介します。

どのサービスを導入するか決める

コード決済サービスは、種類によって年齢・性別などの属性による利用率の違いがあるため、自店舗の顧客層と合ったサービスを検討するのがおすすめです。複数のコード決済サービスを比較し、利用顧客層や狙いたい層からどのサービスを導入するかを決定しましょう。今後、インバウンドを強化していきたいという場合は、外国人の利用者が多い海外コード決済サービスの導入を検討するのもおすすめです。

通信環境などの設備調整

顧客がスマートフォンを持参しても、店舗がインターネットに接続できる通信環境を整えていなければ、コード決済サービスは利用できません。導入前には、インターネットに接続できる通信環境を整えるのが必須です。

加盟店申込み手続き

コード決済サービス会社が決定したら、加盟店の申込み手続きを行います。手続きには、コード決済サービス会社に直接申し込むか、コード決済サービスの取り扱いがある決済代行会社へ加盟店申請を行う方法があります。コード決済サービス会社によっても申請の方法は多少異なりますが、基本的にはインターネット上からの手続きが可能です。申込後の審査を通過すれば、加盟店となることが承認されます。基本的に、審査対象は業種・業態や取り扱い商材などです。申請書類に記載漏れや書類不備などがあると、審査期間が延長されてしまうこともあります。提出前に不備がないかを確認し、期間に余裕を持って申請しましょう。

審査通過後利用スタート

申込み手続きが終わり、審査を通過すると、コード決済が利用できるようになります。店舗側は、スマートフォンやタブレット、コード決済専用端末などを揃えることで、サービスの利用が可能となります。実際の運用を始める前には、使用端末から管理用のシステムへログインしてテスト決済を行い、問題がないかを確認しましょう。

サービス会社によっては、利用開始時に必要な書類やステッカーやリーフレットなどのキット一式が送られてきます。顧客に認知してもらうためにも、店頭の目につきやすい場所にポップやポスターを掲示し、レジ周りにステッカーやリーフレットなどを配置しましょう。

複数のコード決済を同時に導入することもできる

コード決済サービスは1つだけではなく、複数契約することも可能です。複数のコード決済サービス会社それぞれに直接申し込んだり、決済代行会社を通じて複数のサービスにまとめて申し込んだりできます。ただし、メリットが多い反面、デメリットもあるので注意が必要です。

複数のコード決済導入のメリット

複数のコード決済サービスを導入すれば、支払い方法の選択肢が増えるため、多くの顧客を獲得できる可能性が広がります。「自分が利用しているコード決済が使えない」などの不満が顧客から出ることも少なくなり、顧客満足度アップにつながるでしょう。決済代行会社を通じて複数のサービスにまとめて申し込める「マルチ決済サービス」をつかうと、複数の決済サービスとの契約が一度に行えます。またマルチ決済端末によって、1台の端末でさまざまなコード決済サービスや電子マネー、クレジットカードなどに対応できます。

三井住友カードが提供している「stera terminal(ステラターミナル)」であれば、1台の端末でクレジットカード・デビットカード・電子マネー・QRコードなどさまざまなキャッシュレス決済に対応します。レジ回りのスペース不足により決済手段ごとに端末を用意できず、導入を諦めていた事業者の課題を解決します。

また弊社のポイントサービス「VALUE GATE」と連携することで、決済からポイント管理まで全てstera terminalとVALUE GATEで実現できます。

複数のコード決済導入のデメリット

複数のコード決済サービスを導入すれば、サービスの数だけ手数料が余計にかかります。コード決済をまとめて導入する場合は、決済端末が必要になりますが、単発で申し込むよりも導入費用が高くなることもあります。コード決済サービス会社によって導入費用は異なりますが、数万円することもあり、事前の確認が必要です。どのくらいの集客に効果があるのか分からないまま、多額の初期費用をかけるのはリスクがあります。

また、複数のコード決済を導入する場合は、レジオペレーションが複雑になります。コード決済の種類によって操作が異なる場合があるので、導入前の従業員研修やシミュレーションを行うなどの事前準備が必要です。

「始めはひとつのサービスを利用し、十分な集客効果が得られると判断できた場合に複数のコード決済を導入する」という方法でも良いでしょう。

コード決済サービス運用のポイント

コード決済サービスを導入し、実際に運用をしていく際の注意点やポイントをご紹介します。

店舗スタッフへの教育が必要

コード決済は、店舗側と消費者側双方が、スムーズに会計作業ができるのが最大の魅力といって良いでしょう。ただし、店舗側のスタッフが仕組みを十分に理解していない場合は、手間取ってしまうことがあります。便利さや時短を求めて利用している顧客は、スムーズな会計ができない場合に、いらつきを感じてしまうかもしれません。運用開始前には、スムーズな会計ができるように店舗スタッフへの十分な教育が必要です。会計に携わるスタッフには、事前にコード決済の仕組みをはじめ、利用の流れをしっかり説明しておきましょう。

QRコードの取り扱いに注意

コード決済は、コードを読み取るシンプルなものですが、簡単な決済方法であるがゆえに、コードの取り扱いの慎重さが求められます。コードがすり替えられた場合は、店舗側に大きな損失を与えるため、取り扱いだけではなく、店舗のセキュリティ面も強化しておきましょう。すり替えトラブルなどを未然に防止したい場合は、ユーザースキャンではなく、ストアスキャンがおすすめです。

決済手数料や入金サイクルの確認

コード決済サービスには、決済手数料がかかります。事前に決済手数料率を確認し、店舗の売上高や客単価を参考にコストを出してみると良いでしょう。また、コード決済の売上金は、各コード決済サービス会社が定める入金サイクルです。入金が決済日の翌月や翌々月になる場合は、キャッシュフローが心配になることもあるでしょう。いつ、どのくらいの頻度で入金されるかを確認しておくことが大切です。また、入金の際に手数料がかかるかどうかも事前に確認しておきます。

店頭にPOPなどを設置してアピール

コード決済を運用し始めても、顧客が気づかなければ現金払いしてしまうことがあります。入口やレジ周りなど、店頭の目立つ場所にポスターやステッカーを掲示し、店舗側からアピールすることが大切です。手持ちの現金が少ない場合でも、コード決済サービスが使えることが分かれば、入店してもらえるかもしれません。ステッカーやリーフレットなどがコード決済サービスから提供されない場合は、店舗側でPOPなどを準備してアピールしましょう。

まとめ

政府の働きかけにより、日本ではコード決済が急速に普及しています。店舗側にも消費者側にも多くのメリットがあり、実際に導入したい店舗も多いでしょう。今回は、コード決済の仕組みをはじめ、具体的な導入手順や運用のポイントについて解説しました。ぜひ、参考にしてください。